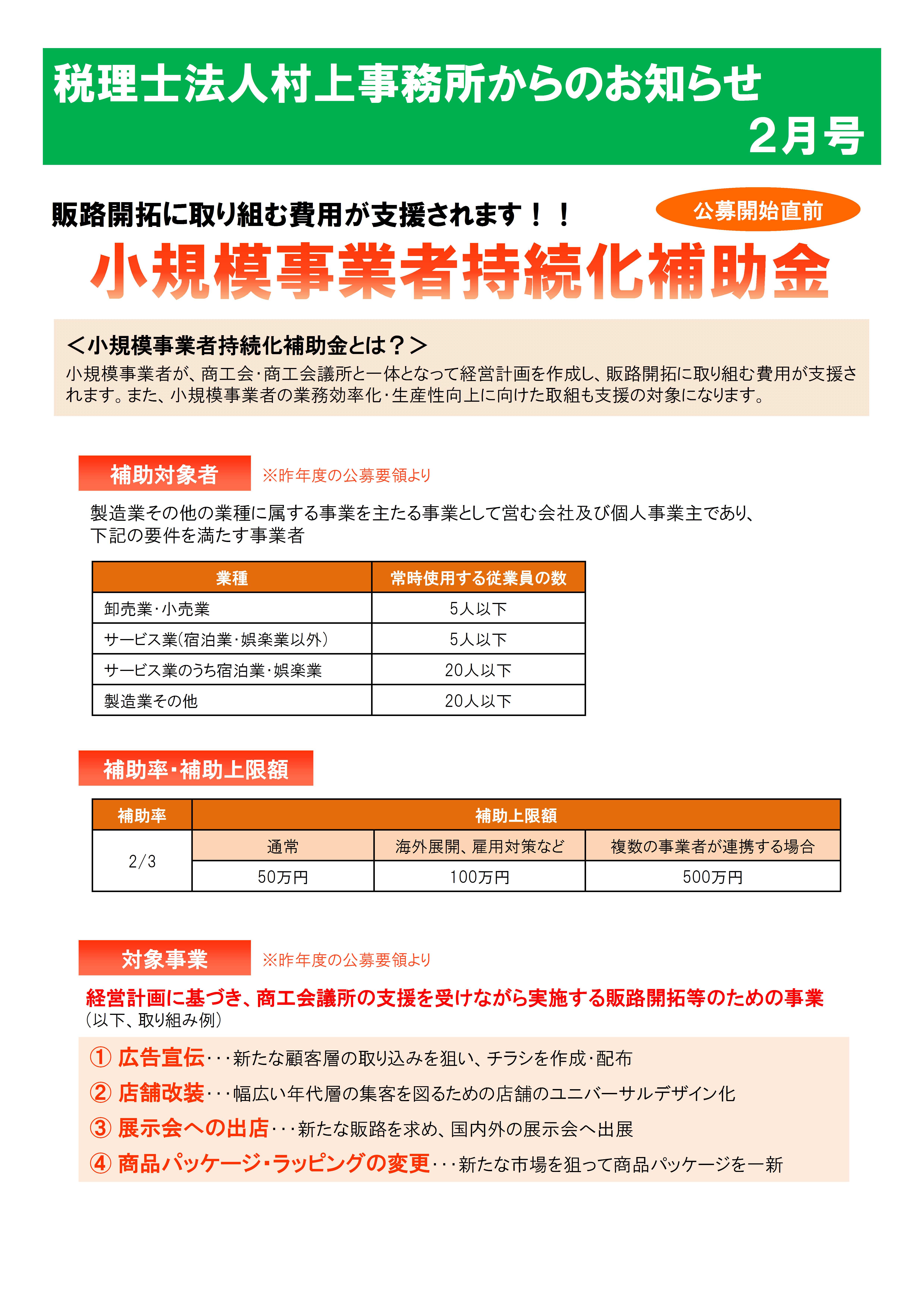

【小規模事業者持続化補助金】

マイナンバー専用ルーム完成!!!

当法人では、お客様の大切情報をお預かりすることになる為、予てより、警備会社との契約を行い、書類管理には細心の注意を払っておりましたが、

マイナンバー制度導入に伴い、より高度なセキュリティ対策を行いました。

なんと、マイナンバー専用ルームを設けました。

① 頑丈なパーテーションで専用部屋を作成

② 頑丈な扉に、一定の者だけが解錠できる電子錠を設置!!

(この電子錠は、解錠する際に写真を撮ります。誰が解錠したかが容易にわかります。)

③ 部屋の中には、監視カメラを設置し、一定期間録画もしています。

これでお客様の大切な情報はさらに安全に一時保管可能となりました。

警備会社に確認したところ、ここまでセキュリティ対策を行っている税理士事務所はあまりないとのことです。

確定申告をして、医療費控除の制度を活用しよう!

年末年始、確定申告が近づいてくると医療費控除というワードを巷で耳にすることが増えてくる様な気がするのは、職業柄でしょうか。

前々回のブログでも少し取り上げていましたが、私もその医療費控除について少々お話しさせて頂きます。

サラリーマンでも出来る節税としてよく聞く医療費控除でありますが、この制度を利用するための前提として、2つポイントがあります。

それは、

① 確定申告を行うこと、

② 支払った証拠である領収書を保管しておくこと、です。

① 確定申告と聞くと難しそうに思えますが、大丈夫です。

源泉徴収票と医療費の領収書があれば出来てしまいます。

② 領収書の保管については、日々の生活の中で意識して保管するほかないと思いますので結果として控除が受けられなかったとしても年始から保管を始めておくことをお勧めします。

さて、必要な資料が手許にそろったら、医療費の領収書を集計してみましょう。

支払った医療費の金額が年間10万円

その年の所得金額(*1)が200万円未満の人はその所得金額の5%、

のいずれか少ない金額を超える部分が控除の対象(*2)となります。

(*1) その年の所得金額については源泉徴収票の給与所得控除後の金額をチェックしてみてください。

(*2) 控除額が最大で200万円というのも忘れてはいけないポイントでした。

例えば、年間18万円の医療費の支払があったとしましょう。

この場合、18万円▲10万円=8万円なので、8万円も税金が還ってくる!!というわけではありません。

実際に還ってくる金額は、8万円にその人の課税所得金額に応じて課される税率を乗じた金額となります。

計算してみて、「あ、なんだ、これだけか・・・」と思われた方もいらっしゃるでしょう。

でも、確定申告で医療費控除を行えば住民税の負担も少なくなるというメリットもあります。

では、どんなものが医療費控除の対象となるか、どんなことに気をつけておきたいか、についても少しお話したいと思います。

医療費控除の対象となる範囲については、ほんの一例ですが以下のようなものがあります。

- 医師に支払った診療費、治療費

- 家庭用常備薬、風邪薬などの医薬品、市販薬

- 虫歯の治療、親知らずの抜歯、歯の矯正代・インプラント代(共に美容目的を除きます)

- 視力回復のためのレーシック手術、

- 通院のために使った公共交通機関の費用(いくらかかったか記録を残しておきましょう)

- 妊娠と診断されてからの健診検査・出産分娩のために要する費用など

また、以下のようなものは、よく勘違いしてしまいがちですが、医療費控除の対象となりませんので気をつけて下さい。

- インフルエンザなどの予防接種のための費用

- 異常が見つからなかった場合の健康診断の費用

- 入院に際し、自己都合で希望する差額ベッド代など

気をつけておきたいことについて、

一点目は、生命保険契約で受け取った入院給付金、健康保険から給付になった高額医療費等などはその目的となった医療費等から差引かねばならないこと(保険給付金等のほうが多い場合は他の医療費等から差引きません)。

二点目は、医療費控除の対象となるのは、自分の医療費だけではないということ。

税務上の扶養かどうかに限らず、生計を一にしていれば対象となります。

例えば、共働きの世帯では夫婦が税務上の扶養から外れていることもあると思いますが、その人が配偶者の医療費を負担していれば、その負担した金額は医療費控除の対象となります。

最後に最近の動向ですが、平成28年度税制改正大綱において、医療費控除の特例の創設が見込まれています(適用対象期間は平成29年1月1日~)。

この特例は、市販薬のうち一定のスイッチOTC医薬品を医療費控除の対象として一定の取扱により所得控除が受けられるといった内容になっています。

ただし、従来の医療費控除との選択適用となりますので注意が必要です。

- 特例の創設のイメージ

(一定のスイッチOTC医薬品の購入の支払額▲保険金等により補填される額)▲12,000円=所得控除 ※限度額88,000円

一定のスイッチOTC医薬品とは、要指導医薬品及び一般用医薬品のうち、医療用から転用された医薬品(類似の医療用医薬品が医療保険給付の対象外のものを除く)、

簡単に言いますと、一旦、医者にしか使えない医療用医薬品として使われた後(安全が確認された後)、一般人でも買えるようになったものを言うようです。

具体例としましては、ロキソニンS、アレグラZなどがあるようです。

実際にこの制度が創設されるかは、国の最終的な決定を待ちましょう。

今回のお話が確定申告で医療費控除の制度を受けてみようという方々何かしらのお役に立てばと思います。

ありがとうございました。

税理士法人 村上事務所

檜垣寛明

お年玉に贈与税??(社交上必要と認められる香典等の非課税の取扱い)

新年明けましておめでとうございます。

本年もよろしくお願い致します。

今年はサル年です。私はヘビ年ですが

さて、タイムリーな話題として、お年玉に関する税金の話をちょっとします。

子供が親や祖父母等の親戚からもらうお年玉は、日本社会の伝統的慣習(中国でもお年玉慣習が有るらしいですが)です。民法上では贈与に該当しますが、親戚1人当たりの金額が一般的な普通の金額であれば、贈与税は非課税、つまり課税されません。

タダでモノを貰えば全てに対して贈与税が課税されるわけではありません。

一般的な普通の金額を超えるお年玉の場合には、その家庭の状況にもよりますが、社会通念上相当額であると認められるものではないと考えられるので、贈与税が課税される可能性が有ります。

お年玉の金額基準は存在しませんが、親戚1人からもらうお年玉が100万や200万の場合は、通常の贈与税課税の対象になるでしょう。一般的な普通の金額を超えるお年玉を複数人から貰った場合、それらの金額の合計が110万円(贈与税の基礎控除額)を超えると贈与税の申告義務が生じることになります。

参考 相続税基本通達21の3-9

個人から受ける香典、花輪代、年末年始の贈答、祝物又は見舞い等のための金品で、法律上贈与に該当するものであっても、社交上の必要によるもので贈与者と受贈者との関係等に照らして社会通念上相当と認められるものについては、贈与税を課税しないことに取り扱うものとする。(昭50直資2-257改正、平15課資2-1改正)

補足ですが、扶養義務者(親や祖父母)からお年玉としてではなく、生活費や教育費(一定の基準が有ります)として貰った場合は、通常必要と認められるものの範囲(社会通念上適当と認められる範囲)であれば、贈与税の課税対象にはなりません。

ただし、生活費や教育費に充てられずに預貯金となっている場合や車の購入等に充てられた場合は、それらの生活費や教育費に充てられなかった部分については、贈与税の課税対象になるのでご注意ください。

教育費については、別途、直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税(措置法70条の2の2)が設けられています。

(注)扶養義務者とは、配偶者、直系血族及び兄弟姉妹、家庭裁判所の審判を受けて扶養義務者となった三親等内の親族、三親等内の親族で生計を一にする者 をいいます。

村上事務所は、法人化して初めての新年を迎え、来月2月で1周年です。今後とも末永く未来永劫よろしくお願い申し上げます。

税理士法人村上事務所 岡村 陽

〒562-0003

〒562-0003